コラム

金融商品の多様化:この半世紀を振り返って

これも古参の金融関係者ならば御記憶でしょうが、昭和30年代の株式ブームに沸く証券会社の店頭に「ダウを買いたい!」という客が現れたという笑い話がありました。

ダウ平均の一本調子な上昇に浮かれた俄か投資家が、在りもしない商品を買いに来たという、素人を嘲笑するような、いささか悪意のあるものでした。

指数関連の金融商品が市場で多数取引される現代において、若手の金融人諸氏には、この話のどこが面白いのか、全く理解できないかもしれません。

- 金融市場における米国の動きを振り返る

- 金融派生商品(Derivatives)

- 資産担保証券(Asset Backed Securities)

- ETF(Exchange Traded Fund、上場投資信託)

1.インデックス型

2.アクティブ型 - まとめ

1.現在価値(Present Value)という考え方が定着した事

2.すべての金融商品が「金利」を変数として結びつけられた事

3.情報の非対称性が緩和された事

4.IT革命が金融に大きな影響を与えた事

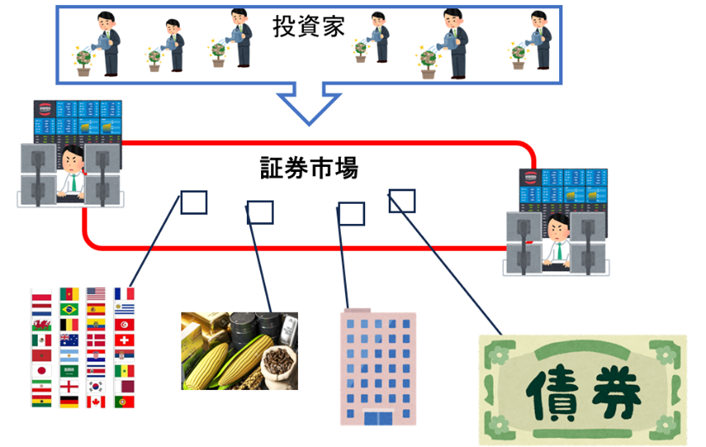

(日本証券取引所グループHPより)

このような金融商品が数えきれないほど出現して、市場の多様性と規模が拡大したこの半世紀ほどの間に、どのような動きがあったのでしょうか?

この間、世界の金融市場を牽引してきた米国、その動きを振り返ってみましょう。

1929年10月24日(木曜日)、ニューヨーク証券取引所の大暴落に端を発した大恐慌以来、米国では金融機関に対する規制を強化/維持して、その安定性を確保してきました。

政府がお墨付きを与えることにより、米国の金融機関は厳しく制限されながらも保護され、「3%で借りて、6%で貸し、午後3時にはゴルフに行く。」、3-6-3の法則と揶揄されたほど、安定的で競争もない業界が築かれたのです。

しかしながら1970年代後半から、インフレや経済の低迷という外部環境の変化から、リスクヘッジ手段として金融派生商品が注目を浴び始めます。

その背景となったのが、今日も良く知られている二つの輝かしい金融理論でした。

- 現代ポートフォリオ理論

- オプション理論

保有証券の組み合わせでリスクを極小化する。

保有証券とブラック・ショールズ・モデルにより算出されたオプションとの組み合わせでリスクを制御する。

この流れの中で登場してきた新しい金融商品を、いくつか振り返ってみましょう。

Ⅱ.金融派生商品(Derivatives)

先物取引、オプション取引、スワップ取引、フォワード取引等、デリバティブ(Derivative)とは“派生的、副次的”という意味の英語で、株式、債券、金利、通貨、金、原油などの原資産の価格を基準に価値が決まる金融商品の総称です。

古くは米や綿花等の農作物を対象とした先物取引から発達し、1990年前後からは、株式、債券などの金融商品を対象とした先物取引、オプション取引、スワップ取引などが活発に取引されるようになりました。

さらには、ヘッジ目的よりも、積極的なポジション構築や他の金融商品との組み合わせにより利益を追及する手段として活用され始めました。

近年では、天候(降雨量や降雪量、気温など)を対象とする「天候デリバティブ」や、信用力などを対象とする「クレジット・デリバティブ」なども登場しています。

Ⅲ.資産担保証券(Asset Backed Securities)

各種資産の信用力や、資産の生むキャッシュフローを担保として発行される証券の総称で資産を証券化したものです。企業などが有する資産を特別目的会社(SPC:Special Purpose Company)等に移管、SPCはその資産を担保に証券を発行し、投資家に販売します。

原資産は基本的に定期的に継続的な収入が得られるものと判断できれば、商業用不動産担保ローン、住宅ローン、自動車ローン、リース、クレジットカード、病院収入、著作権収入等、幅広く求めることができます。

ちょっと特殊な例ですが、1997年、ロック・ミュージシャンのデヴィッド・ボウイは、自身の著作権収入を担保に利回り7.9%の10年債を発行し、そのすべてを保険・金融大手のプルデンシャル・ファイナンシャルに売却して、5,500万ドルを入手しました。市場ではBowie BondとかZiggy Bondと呼ばれ、大きな話題となりました。

Ⅳ.ETF(Exchange Traded Fund、上場投資信託)

金融商品取引所に上場される投資信託で、大きく二つに分類できます

- インデックス型

- アクティブ型

特定の指数、例えばNYダウ、S&P500、債券、REIT(リート)、通貨、商品等々の指数の動きに連動する運用成果をめざすものです。

インデックス型のような連動対象指数を定めないものです。

投資先もグローバルに選べ、米国、日本といった先進国以外にも新興国や地域、あるいは金や石油などの資産に手軽に投資ができるようになりました。

Ⅴ.まとめ

さて、このような金融商品も俯瞰しながら、この半世紀の変革における重要事項を、私なりにまとめてみました。

1.現在価値(Present Value)という考え方が定着した事

ある資産が生む将来の価値から、金利などを割り引くことにより、その資産を、現在の時点で入手した場合の価値を導き出すという考え方です。 金融商品の現在価値を計量的に算定し、現在の市場価値と比較することで、合理的な投資判断が可能となるという考え方です。 オプションの複雑な計算も、基本的にはこの考え方に則ったものといえるでしょう。 この考え方こそが、企業の設備投資、債券投資、株式投資、M&A、証券化、といった現代の金融の通底に流れる概念でしょう。2.すべての金融商品が「金利」を変数として結びつけられた事

これにより、金融取引の地平が革命的に拡大したという事実は歴史が証明するところです。 一方で金融商品同士の結びつきが複雑/高度になり、 金融市場でのショックが、より大きく、かつ広範に伝搬することも、リーマン・ショックやサブプライム・ローン問題等で経験しました。3.情報の非対称性が緩和された事

かつて複雑な金融商品や高度な金融取引は、豊富な資本と情報を持つ機関投資家の独壇場でした。 しかしながら、近年の金融商品やIT技術の発展は、その優位性を減じ、多くの投資家が市場で公平に振る舞えるように近づいており、いわば金融市場の民主化が進んでいるのです。4.IT革命が金融に大きな影響を与えた事

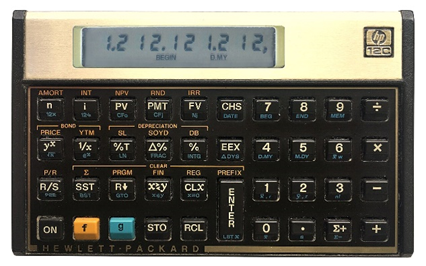

1980年代半ば、金融の現場やビジネス・スクールではヒューレット・パッカード社の、こんな小型の関数電卓が標準装備でした。

Microsoft、Windows革命の前夜、手元のこの小さな計算機が縦横無尽に活躍したのは、石器時代の出来事のようです。

パーソナル・コンピュータの発展により、複雑な計算が机上で簡単に実行でき、過去のデータもネット経由で簡単にダウンロードして処理できる時代となり、金融の現場は大きな変革を遂げました。

金融工学という学究の世界でも、大きな成果が生み出され、2013年のノーベル経済学賞が、「資産価格の実証分析に関する功績」として、ユージン・ファーマ(Eugene F. Fama)、ラース・ハンセン(Lars Peter Hansen)、ロバート・シラー(Robert James Shiller)という三人の米国の研究者に授与されたことは、その証左でしょう。

さらには、ブロック・チェーンの可能性として議論される効率的決済や、ビット・コインに代表される暗号通貨(Crypto Currency)も、IT革命が背景にあってこその課題でしょう。

<参考>

- 変貌する金融と証券業/公益財団法人 日本証券経済研究所

- 現代金融資本市場の総括的分析/公益財団法人 日本証券経済研究所

- NHKスペシャル マネー革命② 金融工学の旗手たち/相田 洋

- 大和証券、野村證券、SMBC日興証券、三菱UFJアセットマネジメント等々、主要金融機関HP

- 財務省、国土交通省、日銀等々、主要官庁HP

[2024.3.19 ]

[執筆者プロフィール]

一燈。1980年大手証券会社入社。企業派遣留学として米国でMBA取得。その後、シンガポール・香港駐在を通じアジアビジネスに、 また本社経営企画部門で経営戦略の立案等に関わる。