コラム

AI時代「証券人」は何を売るのか?

序 :我が国金融システムの改革

平成8年(1996年)11月11日

橋本総理(当時)指示

~2001年東京市場の再生に向けて~

1.目標~2001年にはNY、ロンドン並みの国際市場に

- 優れた金融システムは経済の基礎をなすものである。21世紀の高齢化社会において、我が国経済が活力を保っていくためには、国民の資産がより有利に運用される場が必要であるとともに、次代を担う成長産業への資金供給が重要。また、我が国として世界に相応の貢献を果たしていくためには、我が国から世界に、円滑な資金供給をしていくことが必要。このためには、1,200兆円もの我が国個人貯蓄を十二分に活用していくことが不可欠であり、経済の血液の流れを司る金融市場が、資源の最適配分というその本来果すべき役割をフルに果たしていくことが必要。

- 欧米の金融市場はこの10年間に大きく変貌し、これからもダイナミックに動こうとしている。我が国においても、21世紀を迎える5年後の2001年までに、不良債権処理を進めるとともに、我が国の金融市場がNY・ロンドン並みの国際金融市場となって再生することを目指す。これには、金融行政を市場原理を基軸とした透明なものに転換するだけでなく、市場自体の構造改革をなし遂げ、東京市場の活性化を図ることが必要。

2.構造改革への取り組み~2つの課題(「改革」と「不良債権処理」)

目標達成に向けて、市場の活力を甦らせるためには、市場の改革と金融機関の不良債権処理とを車の両輪として進めていく必要がある。

[具体的検討項目の例]改革~3原則(Free、Fair、Global)

- Free

(市場原理が働く自由な市場に)- 新しい活力の導入(銀行・証券・保険分野への参入促進)

- 幅広いニーズに応える商品・サービス(長短分離などに基づく商品規制の撤廃、証券・銀行の取扱業務の拡大)

- 多様なサービスと多様な対価(各種手数料の自由化)

- 自由な内外取引(為銀主義の撤廃)

- 1,200兆円の個人貯蓄の効率的運用(資産運用業務規制の見直しとディスクロージャーの充実・徹底)

- Fair

(透明で信頼できる市場に)

- 自己責任原則の確立のために十分な情報提供とルールの明確化(ディスクロージャーの充実・徹底)

- ルール違反への処分の積極的発動

- Global

(国際的で時代を先取りする市場に)- デリバティブなどの展開に対応した法制度の整備・会計制度の国際標準化

- グローバルな監督協力体制の確立(G7サミット・蔵相会議等で確認)

Ⅰ :危機感の共有

・・・手数料自由化の中で

こうして始まった「金融ビッグバン」ですが、当時の証券界では、とりわけ「株式委託手数料の自由化」と「新規参入」が重大な課題として受け止められました。

それまでの日本の証券市場では、証券各社は日本証券業協会が定める固定的な株式売買手数料体系に基づき、横並びの価格設定で営業しておりました。

しかし、1999年10月1日、手数料が完全自由化されたことで、各社は価格やサービス内容を自由に設計できるようになり、ここに競争環境は一変します。

さらに、インターネット技術の急速な進展とも重なり、この自由化の波は、オンライン証券の台頭や個人投資家の市場参加拡大を後押しすることなります。

自由化以降、証券各社は熾烈な手数料競争に突入し、個人・機関投資家といった顧客別、あるいは対面・電話・ネット取引といったチャネル別のいずれにおいても、手数料水準は一貫して低下して行くことなります。

その結果、現在では株式売買手数料の「無料化」さえ、現実的な選択肢として議論されていることはご承知の通りです。

こうした環境変化の中で、証券各社は、固定手数料の時代には意識する必要のなかった「手数料の正当性」を改めて分析・検証することになります。

すなわち、自社が提供しているサービスを細分化し、その各々に、どの程度の価値があるのかを整理し、適正な手数料水準を模索する作業が始まりました。

当時、整理された主なサービス内容は、概ね以下の通りです。

- 売買執行サービス

売買注文の市場への取り次ぎ、約定処理 - 市場インフラ利用・事務処理サービス

取引所・清算・決済機構の利用料、受渡事務、名義書換、残高管理、売買システム・回線・セキュリティ維持コスト - 情報提供サービス

株価情報、板情報、企業分析レポート、市場コメント、投資戦略資料、アナリストレポート - コンサルティング・人的サービス

営業担当者による銘柄推奨、売買タイミングの助言、ポートフォリオ相談 - 信用・リスク管理関連サービス

融資・貸株の手配、追証管理、建玉管理、リスクコントロール

手数料水準全体が低下する中で、証券各社は必然的に、チャネル別の手数料体系やラップ口座、さらには相続・事業承継・税務を視野に入れた助言など、新たな付加価値サービスを打ち出す方向へと舵を切ることになります。

一方で、最低限の売買機能のみを求め、情報提供や助言を不要とする投資家層が一定数存在したことは、オンライン証券が急速に拡大した大きな理由でもありました。

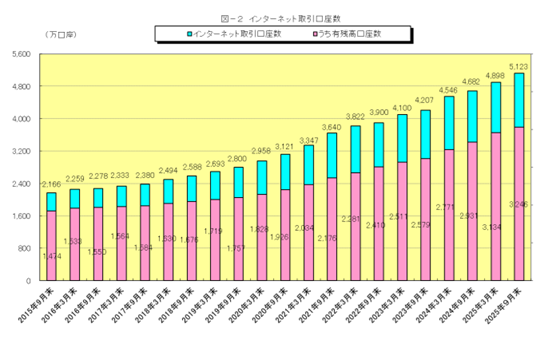

日本証券業協会が2025年12月に公表した「インターネット取引に関する調査結果(2025年9月末)」によれば、インターネット取引口座数は5,123万口座に達し、そのうち残高が1円以上ある有残高口座は3,246万口座、全体の63.4%を占めています。信用取引口座数も362万口座に上っています。

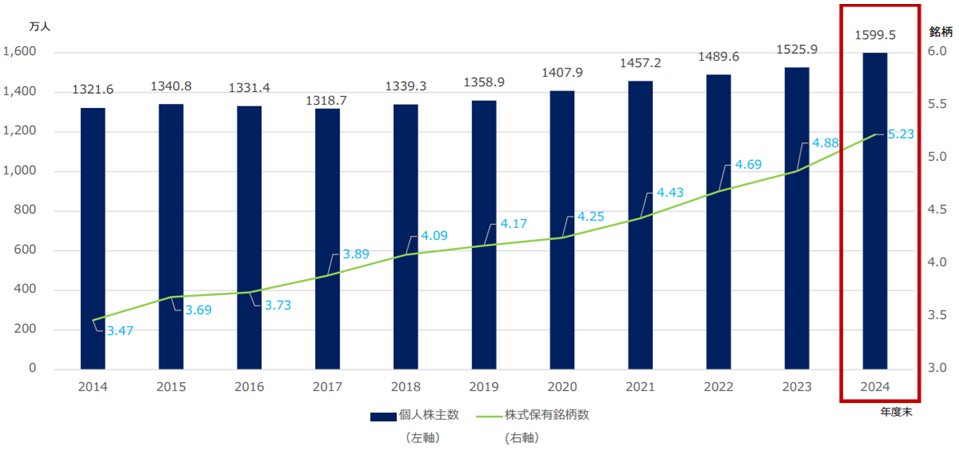

また、同協会が2025年7月に公表した「個人株主の動向について」では、2024年度末の個人株主数(名寄せ人数)は1,599万人とされており、多くの投資家が複数の証券口座を保有していることが推測されます。

さて、多くの産業構造転換期に共通するように、金融ビッグバンに直面した当時の証券界でも、「ネット証券が業界を席巻し、対面型証券会社は時代遅れとして、いずれ消滅する。」といった悲観的な見方が喧伝されたものです。

しかしながら、実際には対面型証券会社の店舗数や営業人員が急減するような事態は生じていません。

手数料は圧倒的に安く、情報はネットに溢れ、「人に勧められること」を嫌う若年世代も増える・・・・・・

これだけ不利な条件が揃っていたにもかかわらず、なぜ対面営業は生き残ったのでしょうか。

Ⅱ :どっこい生きている

・・・対面営業の現在

現在においても、対面営業は一定の存在感を保っており、対面でのサポートを必要、あるいは希望する顧客層が存在することは疑いようがありません。

各種報道を総合すると、そのような顧客層は次のように整理できます。

- 初心者・投資経験の浅い顧客層

専門的な助言や相談を求める層。特に新NISA制度導入以降に投資を始めた若年層 - 資産運用相談・長期投資設計を重視する顧客層

単なる売買ではなく、ライフプランに沿った提案を求める層 - 富裕層・複雑な金融ニーズを持つ顧客層

ウェルスマネジメント領域では対面ニーズが依然として強い - 信頼・安心感を重視する顧客層

手数料の多寡よりも、人間的な信頼関係を重視する投資家 - オンライン取引に内在するリスクを意識する顧客層

セキュリティや誤発注リスクへの不安から、対面取引を選好する層

こうして見ると、対面営業は従来型の「売り買い」を受注する御用聞きからの脱却を強いられ、証券会社の経営戦略も大きな方向転換を遂げます。

- 顧客の相談ニーズや資産設計、複雑な金融商品の提案といった高付加価値領域に注力

- オンライン取引と連携したハイブリッド型営業モデルの構築

- 長期的な関係性を重視し、手数料競争から距離を取る顧客ロイヤルティ戦略

- 富裕層・若年層・初心者・経験者といった明確なセグメント戦略の実践

もっとも、こうした変化が進む中でも、近年の人工知能(AI)の進化は、証券営業の在り方に新たな問いを突き付けています。

すなわち、前章で挙げた「3.情報提供サービス(株価情報、企業分析、投資戦略)」は、誰もが自宅のPCやスマートフォンで容易に入手できるようになり、「4.コンサルティング・人的サービス(銘柄推奨、売買タイミング助言、ポートフォリオ相談)」でさえ、AIが一定程度代替可能な時代に入りつつあります。

このような環境下で、証券人の営業スタイルは、今後どのように変わっていくのでしょうか。

Ⅲ :AI時代の「証券人」は

・・・その未来は

私事ですが、証券業界に足を踏み入れたばかりの頃、顧客に損をさせてしまった際、先輩営業マンから「客もドキドキしたんだから、気にするな」と、妙な慰めを受けた記憶があります。

「長期産業資金調達の担い手」「国民の資産形成の防人」などと立派なお題目が並ぶ一方で、実態は公営ギャンブルにも似たエンターテインメント性を帯びていた時代でもありました。

投資家の側もまた、怪しさ半分の儲け話や市場の噂を証券人に求めていた側面があったのではないでしょうか。

それでもなお、「出来る営業ほど引き際を心得ている」という通説でも窺えるように、投資家が証券営業に求めてきた本質は、売買の巧拙ではありませんでした。

それは、自らの判断の前提を静かに整理し、思考の盲点を遠慮なく突き、さらには誰も口にしたがらない最悪のシナリオを共に想定する・・・・・・そうした“思考の壁打ち相手”であることだったのではないでしょうか。

その役割を果たせた者だけが、一時的に派手な成果を誇ることなく、長く顧客との関係を保ち、結果として商売を続けてこられたのでしょう。

現在、日本の株式市場では個人投資家の参加が着実に拡大し、新NISA制度の導入や株価上昇を背景に、「貯蓄から投資へ」の流れは現実のものとなりつつあります。

そんな環境の中で、個人投資家が本当に求めているものとは、一体、何なのでしょうか?

いわゆる「老後2,000万円問題」が、図らずもライフステージに基づく生涯投資計画に光を当てたことにより、個人投資家は「儲け話」を完全に否定しているわけではないものの、より合理的で安心志向の資産形成へと軸足を移しつつあります。

また、日本では配当や株主優待といった安定的なリターンに価値を見出す投資家も多く、市場の価格変動:ボラティリティに過度に振り回されず、心理的な安心感を重視する傾向も顕著になりつつあります。

結論として、現在の日本の個人投資家が求めているのは、単なる「儲け話」ではなく、計画性と安心感を伴った「資産形成の手段」としての株式投資ではないでしょうか。

また、富裕層においても、資産保全の観点から、安定的かつ信頼できる相談相手が身近に存在することの重要性は、これまで以上に高まっていると言えそうです。

そのようなサービスに対する対価は、先に述べた金融ビッグバン期の手数料分析においては、必ずしも手数料の中に明示的に組み込まれていたわけではありません。

従って、手数料のあり方も、従来の売買手数料中心の体系から、資産残高に連動するフィーベース型のように、今後、更なる転換が進むものと思われます。

さらに、高度な税務対策や相続戦略にとどまらず、子弟の教育や医療機関の紹介といった生活全般に関わるコンシェルジュ・サービスを担う存在となるのであれば、対面型の証券人のビジネスには、なお大きな将来性が開けていると言えるでしょう。

国内大手証券各社が対面営業の主眼として富裕層ビジネスや事業継承相談に注力している理由はここにあります。

結び :対面営業の醍醐味

・・・おんりい・いえすたでい?

ある日、〇〇さんから「何かいい話はあるか」と声をかけられ、落ちそうで落ちない顧客のことを話した。「よし、一緒に行ってやろう」と2人で訪問した。菓子店の社長いわく「この銘柄の魅力はわかるが、今はカネがないからなあ」。これを聞いた〇〇さんん「社長、ないのはカネではなく度胸でしょう」「君、失礼なことを言うな!」と顔を真っ赤にした社長だったが、結局買い注文を入れてくれた。「伝説の営業マンはこんなセールスをするんだ」とぼうぜんとした覚えがある。

元日本証券業協会会長、鈴木茂晴氏の新人時代の一コマですが、本店営業部の上司〇〇さんと顧客訪問した折のエピソードです。

武勇伝のようなエピソードですが、それでも顧客の背中を押して投資に向かわせるという対面営業の醍醐味は感じられます。

AI時代の「証券人」も、対面営業として顧客と供に歩きながら、同じような醍醐味を味わうことができるのではないでしょうか。

<参考>

- 金融庁

- 日本証券業協会

- 野村證券、大和証券グループ本社

- 日本経済新聞、ダイヤモンド、東洋経済、エコノミスト

[ 2026.01.31 ]

[執筆者プロフィール]

一燈。1980年大手証券会社入社。企業派遣留学として米国でMBA取得。その後、シンガポール・香港駐在を通じアジアビジネスに、 また本社経営企画部門で経営戦略の立案等に関わる。