コラム

NISA(少額投資非課税制度)

古参の金融関係者ならばご記憶でしょうが、かつて我が国にはマル優、郵貯マル優、特別マル優(少額貯蓄非課税制度、少額公債非課税制度)という貯蓄優遇制度が存在しました。 高度成長期における国民の貯蓄率向上に、あるいは国債の安定消化に一定の役割を担いました。 各々の制度は、預貯金や国債の元本300万円までの利子について非課税とするものでした。 この結果、例えば夫婦+子供2人の4人家族の場合、マル優、郵貯マル優、特別マル優の限度額合計900万円)に、4人分を乗じた元本3,600万円までを非課税とすることができました。 従って、金利が3%であった場合、家計には利子収入として、108万円満額が残ることになります。 当時は本人確認や、複数の金融機関で同一人を特定する、いわゆる名寄せの管理が充分ではなく、実質、個人の預貯金金利は非課税に近い状況でした。 しかしながら、国民の貯蓄促進という名分に反して、実際には高額の預金を持つ方が受益していたことが問題となります。 さらに、当時の中曽根内閣が頭を悩ませた、円高と日米貿易摩擦の解消に向けて、個人消費による内需拡大を進めたこともあり、1988年(昭和63年)4月、所得税法等の改正施行にともない、マル優、郵貯マル優、特別マル優については一旦廃止、新たに高齢者に対する優遇措置が設けられます。 その後の郵政民営化等を経て、現在では障害者等を対象とする非課税制度が残るだけとなっております。 このように、我が国でも資産所得を保護・育成していた制度と時期がありました。

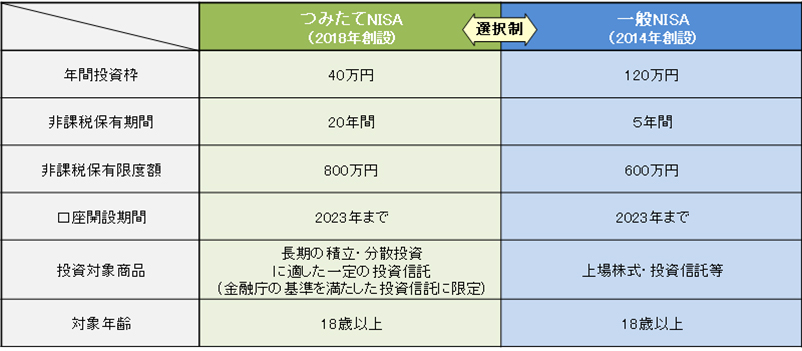

私は現行NISAの投資上限枠が最高800万円であったことも、マル優制度が関係者の念頭にあったのではないかと考えてしまいます。

では、そもそもNISA制度が導入された理由はどこにあったのでしょうか?

日経平均が1万円を割り込んだ2003年、上場株式等の配当・譲益に対する税率を、本則としては20%としつつも、投資振興・株価テコ入れを図るための施策として、期間限定で10%とする施策が実施されました。 この10%の税率は適用期限の延長を重ねてきましたが、2013年末をもって廃止されました。 NISAは、2013年度税制改正の見直し前の段階では、この税率を20%に戻す過程での激変緩和措置として位置づけられ、新規投資ができる期間は3年間、累積最大投資額は300万円と小粒な制度とすることとされていました。 しかし、導入に至る過程において、NISAは、国民の自助努力に基づく資産形成を支援・促進し、家計からの成長マネーの供給拡大を図るための中核的なツールとして位置づけられ、2020 年までの数値目標も定められました。 制度設計に関しては英国ISA(Individual Savings Account=個人貯蓄口座)をモデルとしたことから日本版ISAとして、NISA(ニーサ・Nippon Individual Savings Account)という愛称がつけられ、2014 年からいよいよスタートするに至りました。 実は現行のNISAも時限的措置ですが、制度の普及の度合いによっては将来的には恒久化される可能性も残されていました。

2021年(令和3年)10月4日に第100代内閣総理大臣に就任した岸田 文雄首相は主要政策の一つとして「新しい資本主義」を掲げ、「構造的賃上げの実現 分厚い中間層の形成」を目標とします。 その具体策として「資産所得倍増プラン」を掲げ、NISAの新制度移行を表明しました。

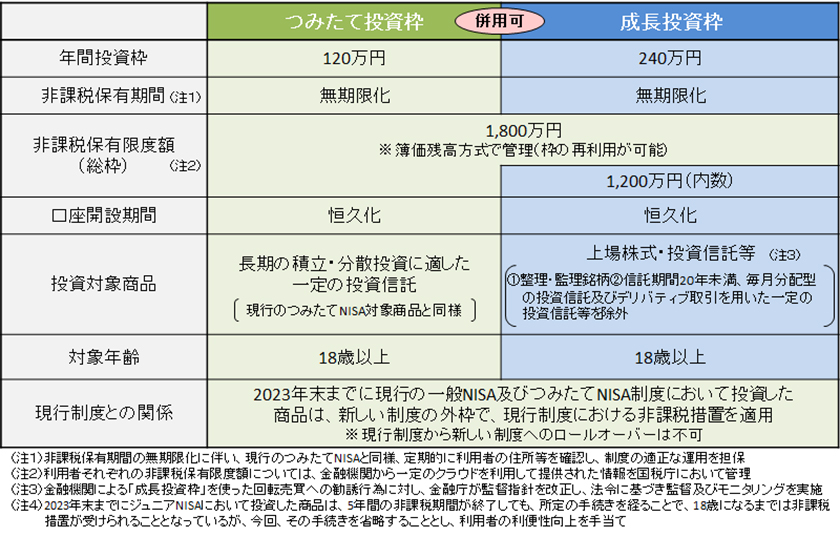

家計における貯蓄から投資へのシフトを促進しつつ、中間層を中心に安定的な資産形成の実現を目指します。長期的には、資産運用収入の倍増も見据えて取組みます。 具体的には、口座開設期間の恒久化、非課税の年間投資枠の引き上げ(一般NISA120万・つみたてNISA40万→成長投資枠240万・つみたて投資枠120万の計360万)、非課税保有期間の無期限化などNISAの抜本的拡充・恒久化を行います。

新NISAの投資上限枠が最高1,800万円と設定された点も、安倍政権末期、2019年(令和元年)6月3日付で発表された金融審議会 市場ワーキング・グループの報告書「高齢社会における資産形成・管理」の中で「 夫 65 歳以上、妻 60 歳以上の夫婦のみの無職の世帯では毎月の不足額の平均は約5万円であり、まだ 20~30 年の人生があるとすれば、不足額の総額は単純計算で 1,300 万円~2,000 万円になる。」との記載が、いわゆる老後2,000万円問題として大論争を巻き起こした影響は否定できないでしょう。

【現行NISA 金融庁HPより】

【新NISA概要 金融庁HPより】

新しいNISAのポイントは下記のような点です。

- 非課税保有期間の無期限化

- 口座開設期間の恒久化

- つみたて投資枠と、成長投資枠の併用が可能

- 年間投資枠の拡大(つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計最大年間360万円まで投資が可能。)

- 非課税保有限度額は、全体で1,800万円。(成長投資枠は、1,200万円。また、枠の再利用が可能。)

さて、脱税は重篤な犯罪ですが、節税、しかも政府が強く推進する節税ですので、国民としては広く使うべき制度でしょう。 また、今後は投資信託や株式の手数料低減競争が激化すると予想され、口座を維持する金融機関の選択によっては、投資のコストを大きく減らすことが可能です。 長期投資になればなるほど、この二つの優位点は大きく、その投資成果に影響を与えます。 したがって、若い世代が可能な限り早く利用を開始すべき制度とも言えます。 ある程度の年齢の方や高齢者には、保有する有価証券をNISA枠にはめ直すことにより配当や売却益を非課税とすることが考えられます。

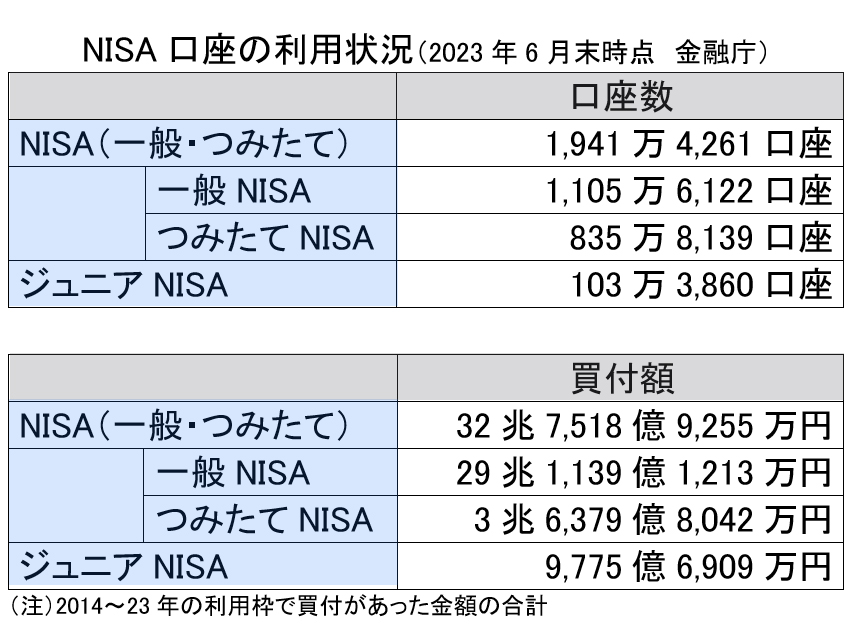

さて、制度としての優位点を述べてきましたが、現在のNISA制度の利用状況を見ながら、未知数な課題を三つ挙げてみましょう。

一方、日本銀行の資金循環統計報告によりますと2023年3月末の個人金融資産残高は、2,043兆円とされておりますので、単純比較では1.6%程度の利用率です。

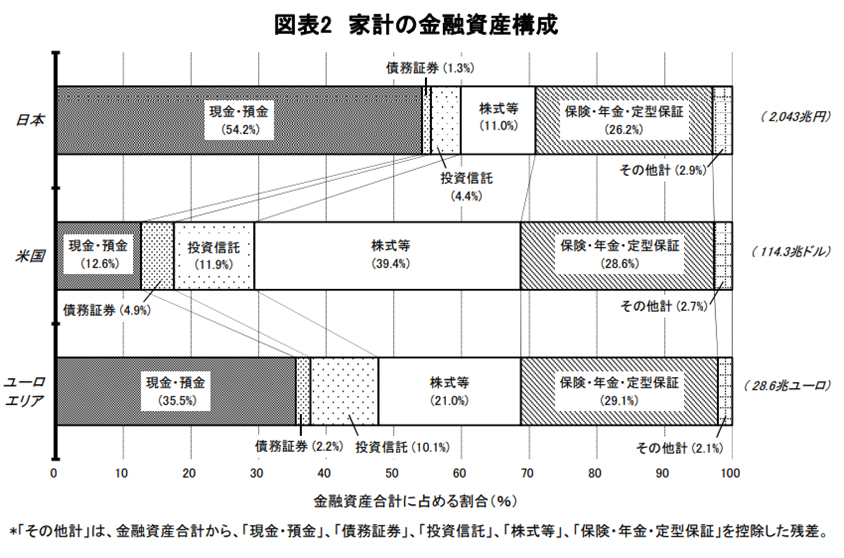

また、日本銀行調査統計局の2023年8月25日付「資金循環の日米欧比較」という報告の中で、家計における金融資産構成の日米欧比較が上げられております。

よく言及される表ですが、日本では家計の金融資産における現金・預金の比率が50%以上で、欧米に比べて極端に高いということがよく理解できます、 先の統計と合わせますと、日本の家計には約1,000兆円を超える現金・預金が眠っていることとなります。 これを資本市場に流し込み、長期産業資金に活用しつつ、国民の資産所得を上げるというのが政策でしょう。 しかしながら、現金・預金指向は近年の傾向でもなく、かなり長期的な日本国民の選択ではないでしょうか? 「銀行よさようなら、証券よこんにちは」との流行語が生まれた1960年代、バブル景気の中でNTTに熱狂した市場、長期に渡る低金利時代、その時々において現金・預金から有価証券への資金移動が起こってもおかしくない場面でも、国民は現金・預金での保有を選択してきました。 仏作って魂いれずではありませんが、思惑通りの資金移動が起きるのか未知数です。

もうひとつは、今後、起こるかもしれない相場の大きな変動にNISA利用者が耐えられるのかという点です。 長期投資にあたっては相場の変動にもかかわらず、投資を維持する信念が必要です。 ドルコスト平均法など、長期積み立て投資の実践論は広く知られるところですが、直近の株式市場は大きな調整を経験しておりません。 大きな価格変動に向き合う覚悟や信念が無ければ、せっかくのNISAを利用した長期投資も達成することは出来ません。

最後は、近年の金融技術の進歩から、一般の投資家も幅広い投資商品を甘受する時代が到来しております。 NISAの利用者の多くが海外への投資に熱心で国内への循環が少ないとすれば国益という意味では一種の資本流失によりマイナスですが、個人の資産形成という意味では大きな成功を納めるものかもしれません。

[2023.11 ]

[執筆者プロフィール]

一燈。1980年大手証券会社入社。企業派遣留学として米国でMBA取得。その後、シンガポール・香港駐在を通じアジアビジネスに、 また本社経営企画部門で経営戦略の立案等に関わる。