コラム

相場概観 8月の相場急落にあたり(ちょっと 穿った見方で?)

これも古参の証券人の記憶に残るものですが、相場予測にあたり罫線分析を重視する一派が存在しておりました。

酒田五法や一目均衡表といった一種の分析流派は証券界でも有名でしたし、大手証券にはチャーチストとかテクニシャンと称するスタッフが株式部あたりに在籍して、時には顧客訪問にまで同道しておりました。

営業場には各銘柄の罫線を集めたチャートブックと呼ばれる分厚い雑誌が必ず置かれていました。

そんな時代に、大きな株価の下落時には、この罫線一派が冷水三斗型の出現と囃し立てる声を聞くのが常でした。

私が『冷水三斗で底が入る』という相場格言を覚えたのも、いくつかの株価暴落を経験してからでした。

もうこの辺が底だろうと思って買い出動すると、大量の売り物が場に出て来る。何とかナンピンして耐えても、更に大量の売りが出されて、最後は追い証に持ち株を投げ売りさせられる。

冷めたい水を3斗(約54リットルです!)も浴びせられ誰もが震えあがるような大量の売りが相場に集中する厳しい下げがあってはじめて本当の底が入り、それ以降は株価は何事もなかったように急回復するという教えです。

そんな急落相場が8月第二週、東京株式市場に現出し、酷暑の東京にまさしく冷水を浴びせかけました。

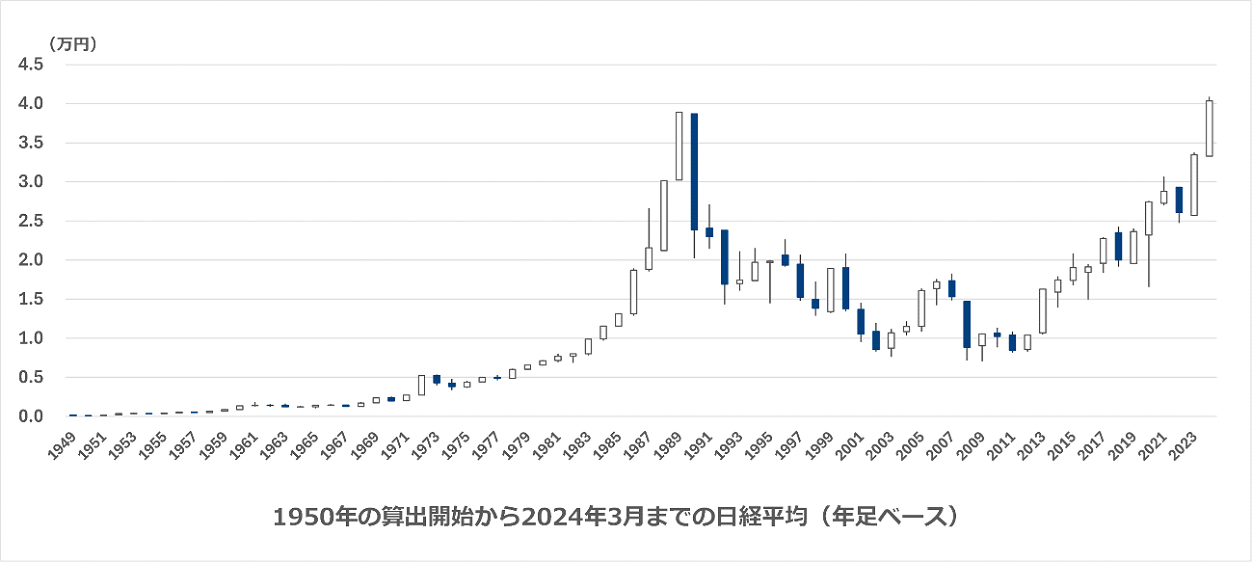

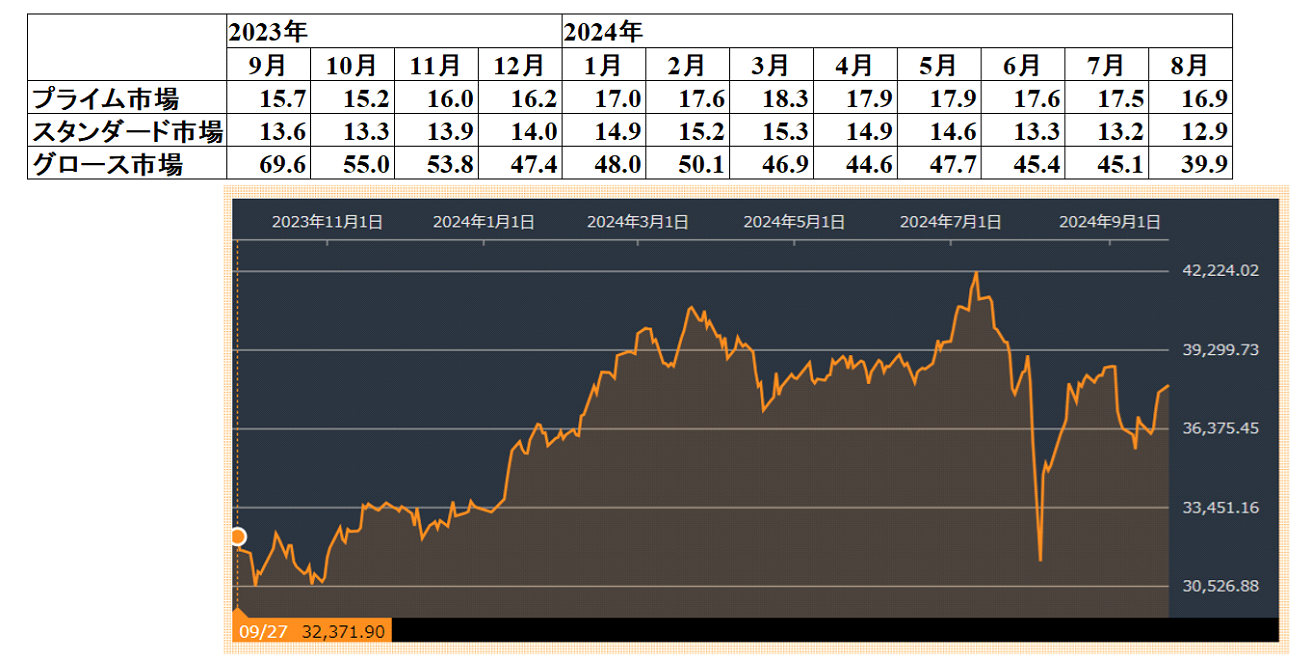

【Bloomberg日経平均】

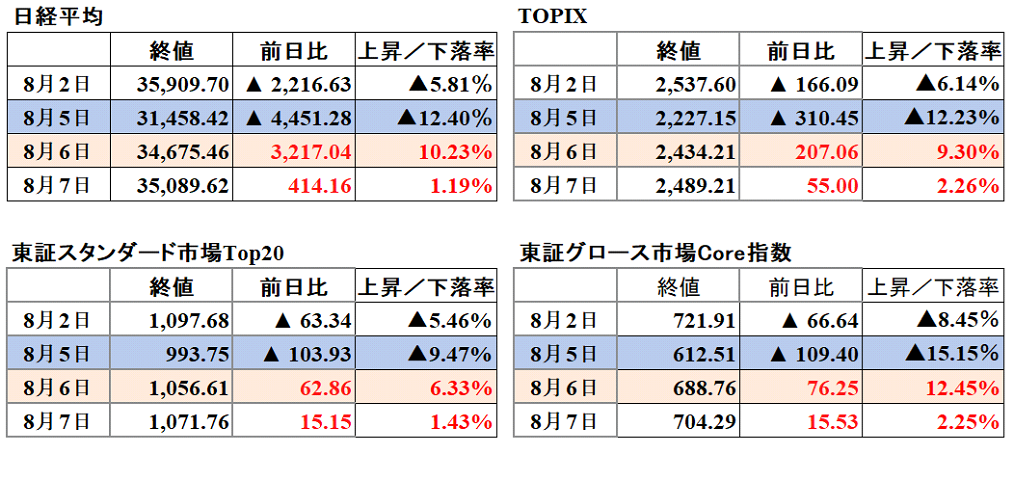

日経平均は8月5日(月)全面安の状況で、終値は前日比4,451円28銭安と史上最大の下げ幅、下落率も▲12.40%と歴代二位を記録しました。

日経平均もTOPIXも12%超の下げ、さらにはグロース市場も15%超の下げと、いかに幅広く売られたかが指数上でもわかります。

実際、普段はほとんど値動きの無いような小型株まで売り込まれた状況でした。

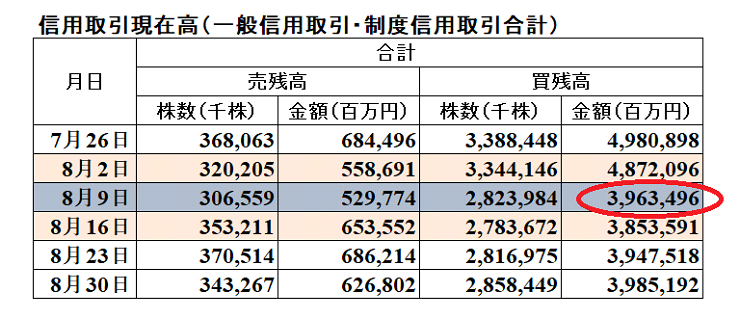

投資家のパニック状態を示すもう一つの指標、東京証券取引所が14日発表した9日時点の信用取引の買い残は前週比9,086億円減の3兆9,635億円と2005年以降で最大となりました。

【東京証券取引所 株式部発表】

無論、急減の背景としては、株価の暴落で損失確定の売りを余儀なくされた投資家のポジション解消にあるでしょう。

私は、この典型的な冷水三斗型の下げに、キャリア初期に出会ったブラック・マンデーの暴落を思い出しました。

1987年10月19日の月曜日に起こったニューヨーク株式市場の大暴落ではダウ工業株30種平均が1日の取引で508ドル(22.6%)下落しました。

当時、米国は財政赤字と貿易赤字の「双子の赤字」を抱えており、ドル安に伴うインフレ懸念が浮上したことが原因とされます。

また、当時流行していたプログラム売買が株価の下落を加速させ、ニューヨーク市場の暴落は世界中に波及し、世界同時株安に陥りました。

翌20日火曜日、東京市場の日経平均は3,836円48銭、率にして14.9%急落しました。

この日の終値は2万1,910円08銭、1日の値下がり率は過去最大で、1953年3月5日、いわゆるスターリン暴落の記録(下落率10.0%)を34年ぶりに塗り変えるものでした。

その日、営業場の株価ボード上の全銘柄が売り気配を示す中、それを為す術なく見つめるセールス部隊の姿を今でも記憶しております。

当然、報道も過熱し、政府、経済界、金融業界の重鎮たちが次々に投資家に向けて慎重な姿勢を求める中で、お一人だけ意気軒高な方がいらっしゃいました。

是川銀蔵、当時すでに90歳、「最後の相場師」と呼ばれたこの方だけが、マスコミに登場して絶好の買い場到来とばかりに、強い買い意欲を示されたのです。

【公益財団法人 是川奨学財団HPより】

是川氏の指摘通り、市場は翌21日には2万3,947円40銭、2,037円32銭高と9.30%の急上昇をみせます。

その後も一進一退を繰り返しながら二番底をつけた市場は、翌88年には年初に2万1,000円台だった日経平均は目覚しい上昇ぶりを見せ、3カ月後の4月初めには暴落前の高値を上回り、その後も、もたつく欧米市場を尻目に独歩高の展開となり、1989年大納会のバブル天井まで上昇して行きます。

【日本経済新聞 日経平均株価70年 日本経済の動き刻む】

さて、今回の暴落、多くの識者が次のような論旨を展開しております。

昨年の9月頃から動意づいた相場は、本年3月にはPER18.3倍まで買われ、その後短期間の調整を経て、業績期待から7月31日には戻り高値の3万9,101円82銭をつけます。

その後は急落の影響でPERは16.9まで低下しますので、18台のPERはいささか買われ過ぎであったとも後講釈できます。

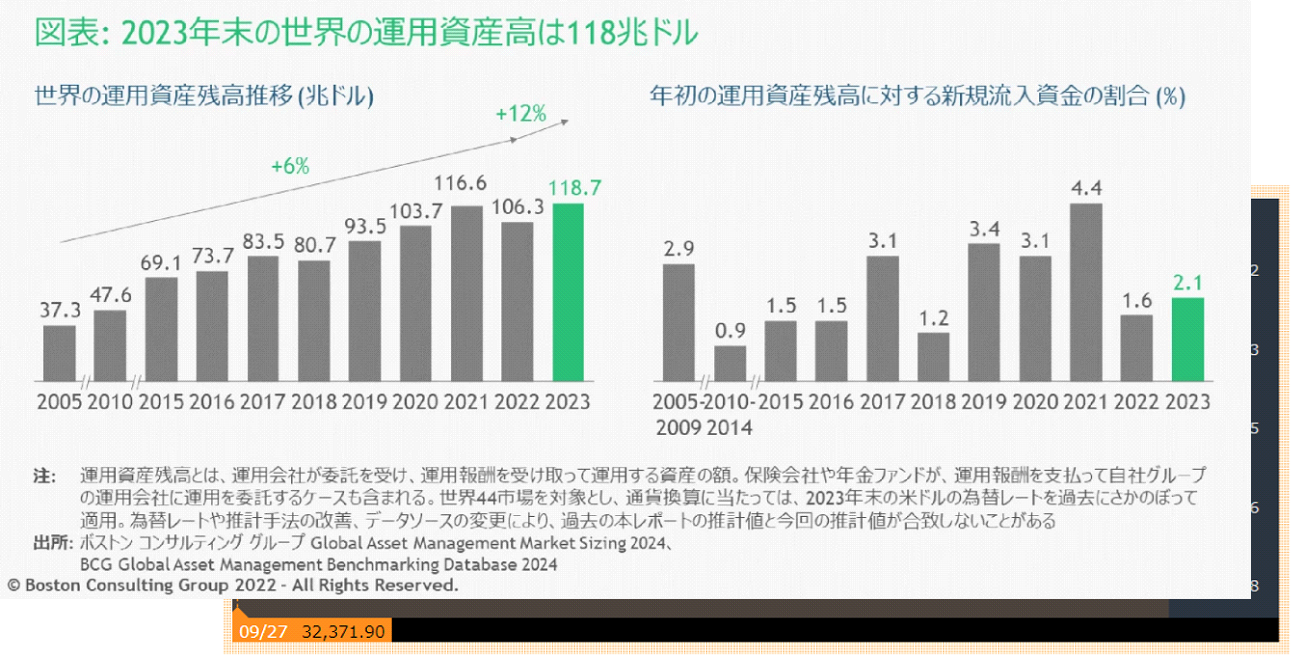

結論としては、世界規模で投資資金が続々とマーケットに戻り、流動性の高い日本株市場に向かったのでしょう。

買わざるを得ない海外投資家は指数構成銘柄のような流動性が高い大型銘柄を、目をつぶって買っている面が大きかったのではないでしょうか?

いわば値段だけをつけに行く相場で、多くの投資家も追従して買い上げた末の大幅調整だったと思われます。

ボストン・コンサルティング・グループ(以下、BCG)は、グローバルアセットマネジメント・レポートとして、資産運用市場と運用会社の動向についてまとめたレポートを毎年発行しており、本年のも2024年版として5月21日附で「AI and the Next Wave of Transformation」を発表しました。

そこには昨2023年における世界規模での運用資産の回復がハッキリと示されております。

【世界資産運用市場:17%増~BCG調査】

即ち、世界資産運用市場: 2023年末の運用資産残高は118兆ドル、前年比12%増 日本は5.8兆ドル、17%増と報告されております。

さて、私は日本株市場が、このような荒っぽい値動きを繰り返す原因として、特に海外投資家に、以前のような日本株の運用体制が構築されていないのではという懸念があります。

業界の裏話のようですが、長い、長い日本株不遇の時代に、日本株を扱う関係者も同様に不遇の時代を過ごしてまいりました。

こんな状況を回復させるまでには、いささか時間が掛かるかもしれません。

偶然ですが、7月2日附、日本経済新聞の一目均衡というコラムに、同社の欧州総局、大西康平記者が同様な懸念を表明されております。

人材難の「日本株投資家」、資本効率改善で復活なるか(要約)

- 足元の日本の株価上昇のけん引役が一部の大型株に偏っていることがある。

- 海外投資家は日本株の持ち高を増やそうにも、有名な超大型株や大型株中心の日経平均株価に連動した上場投資信託(ETF)などパッシブ投資での買いに頼らざるを得ない。

- バブル崩壊後の株価低迷を背景に、海外の証券会社や運用会社で日本の個別銘柄に知見のある人材が減った後遺症が出ている。

- 証券会社では、2008年のリーマン・ショック後、日本株専門の担当者を廃止し、中国に重点を置いたアジア株全体の担当者として再配置する動きが加速した。

- 運用会社でも、ベテランの日本株ファンドマネジャーの引退が相次ぎ、後継者不足が課題になっており、ベテランの引退リスクは、海外の年金基金などのアセットオーナーが日本株ファンドへの長期投資をためらう理由にもなっている。

- 日本株を担当する人材を増やすにはどうすればよいか。多くの欧州投資家からは「日本の株高が少なくとも2〜3年続くことによって、日本株の専門知識がキャリア形成上で有利と見なされる必要がある」との答えが返ってくる。

地に足がついた投資が呼び込まれるには、いま少し時間が掛かるとしたら、値動きの荒い相場がしばらく続く可能性が大きいものと考えられ、まだまだ投資家の一喜一憂は続きそうです。

<参考>

- Bloomberg

- 日本証券取引所グループ

- 日本経済新聞

- ボストン・コンサルティング・グループ

- 公益財団法人 是川奨学財団

[2024.9.30 ]

[執筆者プロフィール]

一燈。1980年大手証券会社入社。企業派遣留学として米国でMBA取得。その後、シンガポール・香港駐在を通じアジアビジネスに、 また本社経営企画部門で経営戦略の立案等に関わる。