現在、生成AIを中心に、メディアでも多く報じられておりますが、金融機関においても一定数活用が進んでおります。しかしながら、どうしても人の手で行わなくてはならない業務は存在します。

そこで、役立つのがBPOです。BPOの活用により、ノンコア業務から従業員を開放し、より価値の高いコア業務への集中が可能となります。

そこで、本資料では、BPOとはどのようなものであるのかから、金融機関における活用事例まで、幅広くご紹介いたします。

金融機関特有の、BPO利活用時のポイントも解説しておりますので、業務効率化に向けた情報収集にご活用いただければ幸いです。

みなさんは欧米の富裕層が、どのように夏休みを過ごしているか想像できるでしょうか?

カリブ海を疾走する豪華ヨット、シャンペンとロブスター、ビキニ姿の美女たち・・・というステレオタイプな情景を思い浮かべるかもしれません。

しかしながら、富裕層でも、いや富裕層だからこそ、まとまった休暇の間に勉強しようという意欲があるのは当然でしょう。

アメリカの大手金融機関JPモルガン・チェイス:JPMorgan Chaseは、毎年その顧客向けに「夏の課題図書:Summer Reading Listを選定しており、本年も5月15日に25回目となる2024年版が発表されました。

J.P. Morgan Presents its 25th Annual Summer Reading List

私は例年、このリストを心待ちにしており、毎回その絶妙な選択に感嘆しておりますが、その理由は下記の5点にあります。

*********************************

I. Supercommunicators: How to Unlock the Secret Language of Connection by Charles Duhigg

著者は会話を効果的にするための最新の研究を基に、コミュニケーションのレベルを上げ、より強いつながりを築く方法を明らかにします。あらゆる会話の実用的、感情的、社会的な層を認識し活用することで、効果的なメッセージを伝える方法を、例を挙げて説明します。

SNSやメールの発展で単純な人と人とのコミュニケーションが紋切り型になりがちですが、今一度その状況を反省し再構築しようという試みでしょうか。無論、企業社会における、命令/指示/伝達の精度・効率の向上にも視点を置く書でしょう。

*********************************

II . The Anxious Generation: How the Great Rewiring of Childhood Is Causing an Epidemic of Mental Illness by Jonathan Haidt

著者は世界的に流行する10代の精神疾患に緊急の警告を表明します。スマートフォンに代表される新たなテクノロジーが子供の社会的および神経学的発達に深刻な悪影響を及ぼしていると主張し、睡眠不足、注意散漫、孤独、依存症等の大幅な増加を止めるために何ができるかを探ります。重要なのは、著者が集団行動を呼びかけ、この流れを終わらせるために私たち全員が取らなければならない道筋を概説していることです。

今年は教育関係の書籍が数点挙げられていますが、やはり後継者問題に直結しているためでしょう。本書は幼少期において、親の過保護と最新のテクノロジーに無防備に晒される事態について警鐘を鳴らします。

*********************************

III. Giants: Art from the Dean Collection of Swizz Beatz and Alicia Keys by Phaidon

アリシア・キーズとその夫で音楽プロデューサーのスウィズ・ビーツ(カシーム・ディーン)によりブルックリン美術館に設立されたディーン・コレクションから厳選した作品を集めた画集です。そのコレクションは基本、アフリカ系アメリカ人、アフリカ人、アフリカ系ディアスポラのアーティストです。

世界で3,000万枚以上のアルバム・セールスを誇るアフリカ系アメリカ人女性歌手、アリシア・キーズ(Alicia Keys)とその夫による美術コレクションで、彼らのルーツであるアフリカ系の芸術家中心の画集です。成功したアーティストによる社会貢献という意味でも注目すべき画集です。

*********************************

IV. Brave New Words: How AI Will Revolutionize Education (and Why That’s a Good Thing) by Salman Khan

著者は人工知能 (AI) が教育と職場の両方で学習をどのように変革するかについて探ります。新興技術によって、より使い勝手の良い教育システムを構築する方法の概要を述べ、デジタル化が進む世界で私たち全員が AI をどのように活用できるかについての思慮深い洞察を提供します。

AIの教育現場での活用は全世界的なテーマですし、書名からも前向きな姿勢が伺えます。

*********************************

V. Love & Whiskey: The Remarkable True Story of Jack Daniel, His Master Distiller Nearest Green, and the Improbable Rise of Uncle Nearest by Fawn Weaver

アメリカで最も象徴的なウイスキー・ブランドの知られざる物語。テネシー州リンチバーグを舞台にした本書ではジャック・ダニエルのウイスキー開発に重要な役割を果たした19世紀のアフリカ系アメリカ人の蒸留酒製造者、ニアレスト・グリーンの生涯を探ります。

「バーボンではなく、テネシー・ウィスキーだ!」という矜持を持つジャック・ダニエル社の物語です。私は1985年の夏、本書の舞台となるテネシー州リンチバーグの醸造所を訪れたことがありますが、山間の小さな町で、世界的なブランドが生み出されている光景に驚いたものです。

*********************************

VI. The Formula: How Rogues, Geniuses, and Speed Freaks Reengineered F1 into the World’s Fastest-Growing Sport by Joshua Robinson and Jonathan Clegg

本書は、ウォール・ストリート・ジャーナルの二人の著者による、F1の大胆な改革が如何にしてアメリカでの成功に結びついたか、その魅力的な物語です。企業、速い車、天才的な技術者、ドライバーのライバル関係、華やかな舞台設定など、F1が「突然」アメリカに上陸するまでに、実は数十年かかっていたことを詳しく述べています。

長い間、フォーミュラ・ワン:F1は欧州のスポーツという印象があり、戦略/戦術が複雑に錯綜するその競技は、単純な楕円形コースを爆走するレースが人気のアメリカでは馴染まないという論調もありました。しかし、2017年にメディア王、ジョン・マローン氏が会長を務めるリバティ社がF1の事業を取得したことから、米国でも人気が上がって来たようです。そればかりでなく、中東やアジアでの競技浸透にも成功しつつあります。

*********************************

VII. Secret Stays: Pioneering Hosts of the New Chic by Melinda Stevens, Issy von Simson and Tabitha Joyce

本書では現代の旅における力強い進化を反映する 22の隠れた名所を紹介します。クロアチアの人里離れた修道院から日本の町家まで、魅惑的な物件とその所有者に焦点を当て、本物のオーダーメイドのおもてなしから生まれるユニークな体験が記録されています。

人と違ったモノ、より洗練されたモノ、これらは富裕層の嗜好ですが、旅にもその傾向が反映されます。当然、高いコストが求められますが、逆に過度に高価で、かつ大衆迎合的となると富裕層は離れてしまいます。手を変え、品を変えのようですが、日本のインバウンド産業への参考ともなるかもしれません。

*********************************

VIII. Finding Fortunato: How a Peruvian Adventure Inspired the Sweet Success of a Family Chocolate Business by Adam Pearson

著者は私たちをペルー北部のジャングルの旅に連れ出し、かつては絶滅したと考えられていた伝説のナシオナル・ホワイト・カカオ豆を発見した起業家一家の感動的な物語を伝えます。成功の鍵は、伝統的で非倫理的な供給網を破壊し、ペルーの地元農家と直接取引することだと気づいた一家は、後に「チョコレート界のロレックス」と呼ばれるようになるフォルトゥナート・チョコレート社を設立しました。

仲買人が利益を独占して、生産農家を容赦ない貧困に陥れる代わりに、農家との直接取引で世界が称賛するチョコレートを生みだす、そんなファミリー・ビジネスとフェアトレードの勝利の物語です。『「公平・公正な貿易」、開発途上国の原料や製品を適正な価格で継続的に購入することにより、立場の弱い開発途上国の生産者や労働者の生活改善と自立を目指す「貿易のしくみ」』の確立は時として競争優位性を生みます。

*『』内はFair Trade JapanのHPより

*********************************

IX. Uptime: A Practical Guide to Personal Productivity and Wellbeing by Laura Mae Martin

本書は生産性を高め、燃え尽き症候群を防ぎ、より良いワーク/ライフ・バランスを実現するための手順を紹介します。大量のメール、予定表の過密、難しい会議など、どんな状況でも、時間を効率的に管理し、優先事項に焦点を当て、効果的なシステムとルーチンを維持するための具体的な手順を示しています。

日本でもコスト・パフォーマンスにあやかり、タイム・パフォーマンス、タイパなどと云われますが、空いた時間をゲームに浪費するようでは意味がありません。より良いワーク/ライフ・バランスの実現にはどのような技術が必要なのでしょうか?

*********************************

X. The Secret Society of Aunts & Uncles by Jake Gyllenhaal and Greta Caruso

俳優のジェイク・ギレンホールと、その幼なじみの親友グレタ・カルーソによる、風変わりで心温まる絵本。叔母さんと叔父さんが子供たちの人生で果たすユニークで楽しい役割を讃えています。

2005年公開の李安監督による『ブロークバック・マウンテン』でアカデミー賞助演男優賞候補に挙げられたジェイク・ギレンホールも絵本作家の一角に並ぼうとしております。近年、ショウ・ビジネス界の有名人がこの分野に進出するケースが流行りのようです。

*********************************

XI. The Worth of Water: Our Story of Chasing Solutions to the World’s Greatest Challenge by Gary White and Matt Damon

世界的な水危機を終わらせるという共通の使命を意識する著者の二人は、飲料水不足に対処する技術を地域社会や家族に提供する旅に読者を連れ出します。実行可能な解決策を見つけるための試行錯誤を概説し、水危機が集団行動によって解決可能であることを示しています。

25年周年記念に相応しいとして選ばれたのは、環境問題でも、特に水問題に焦点を当てた本書でした。著者の一人はハーバード大学中退の意識高い系:WOKEの俳優マット・デイモン。2024年はエルニーニョ現象の再来も予想され、世界的に干ばつの影響も懸念されており、時宜を得たものでしょう。

*********************************

さて、25年前と異なり、ここに挙げた多くの書籍が電子書店を通じて比較的簡単に入手でき、また翻訳も期待できそうなものも何点かありそうです。

遅い夏休みに如何でしょうか?

[ 2024.8.30 ]

[執筆者プロフィール]

一燈。1980年大手証券会社入社。企業派遣留学として米国でMBA取得。その後、シンガポール・香港駐在を通じアジアビジネスに、 また本社経営企画部門で経営戦略の立案等に関わる。

2024年秋冬にかけ、現行保険証の新規発行の停止およびマイナ保険証への完全移行が目指されるなど、マイナンバーカードに関する取組が国策によって様々進められています。

本資料では、マイナンバーカードとはそもそもどのようなものであるのかから金融機関における利活用方法まで、幅広くご紹介いたします。

また、マイナンバーカード偽造発覚の流れを受けた、公的個人認証(JPKI)の活用に関しても解説しているため、企業内DXにむけた情報収集にもご活用いただけますと幸いです。

古参の金融関係者ならばご記憶でしょうが、かつて我が国にはマル優、郵貯マル優、特別マル優(少額貯蓄非課税制度、少額公債非課税制度)という貯蓄優遇制度が存在しました。 高度成長期における国民の貯蓄率向上に、あるいは国債の安定消化に一定の役割を担いました。 各々の制度は、預貯金や国債の元本300万円までの利子について非課税とするものでした。 この結果、例えば夫婦+子供2人の4人家族の場合、マル優、郵貯マル優、特別マル優の限度額合計900万円)に、4人分を乗じた元本3,600万円までを非課税とすることができました。 従って、金利が3%であった場合、家計には利子収入として、108万円満額が残ることになります。 当時は本人確認や、複数の金融機関で同一人を特定する、いわゆる名寄せの管理が充分ではなく、実質、個人の預貯金金利は非課税に近い状況でした。 しかしながら、国民の貯蓄促進という名分に反して、実際には高額の預金を持つ方が受益していたことが問題となります。 さらに、当時の中曽根内閣が頭を悩ませた、円高と日米貿易摩擦の解消に向けて、個人消費による内需拡大を進めたこともあり、1988年(昭和63年)4月、所得税法等の改正施行にともない、マル優、郵貯マル優、特別マル優については一旦廃止、新たに高齢者に対する優遇措置が設けられます。 その後の郵政民営化等を経て、現在では障害者等を対象とする非課税制度が残るだけとなっております。 このように、我が国でも資産所得を保護・育成していた制度と時期がありました。

私は現行NISAの投資上限枠が最高800万円であったことも、マル優制度が関係者の念頭にあったのではないかと考えてしまいます。

では、そもそもNISA制度が導入された理由はどこにあったのでしょうか?

日経平均が1万円を割り込んだ2003年、上場株式等の配当・譲益に対する税率を、本則としては20%としつつも、投資振興・株価テコ入れを図るための施策として、期間限定で10%とする施策が実施されました。 この10%の税率は適用期限の延長を重ねてきましたが、2013年末をもって廃止されました。 NISAは、2013年度税制改正の見直し前の段階では、この税率を20%に戻す過程での激変緩和措置として位置づけられ、新規投資ができる期間は3年間、累積最大投資額は300万円と小粒な制度とすることとされていました。 しかし、導入に至る過程において、NISAは、国民の自助努力に基づく資産形成を支援・促進し、家計からの成長マネーの供給拡大を図るための中核的なツールとして位置づけられ、2020 年までの数値目標も定められました。 制度設計に関しては英国ISA(Individual Savings Account=個人貯蓄口座)をモデルとしたことから日本版ISAとして、NISA(ニーサ・Nippon Individual Savings Account)という愛称がつけられ、2014 年からいよいよスタートするに至りました。 実は現行のNISAも時限的措置ですが、制度の普及の度合いによっては将来的には恒久化される可能性も残されていました。

2021年(令和3年)10月4日に第100代内閣総理大臣に就任した岸田 文雄首相は主要政策の一つとして「新しい資本主義」を掲げ、「構造的賃上げの実現 分厚い中間層の形成」を目標とします。 その具体策として「資産所得倍増プラン」を掲げ、NISAの新制度移行を表明しました。

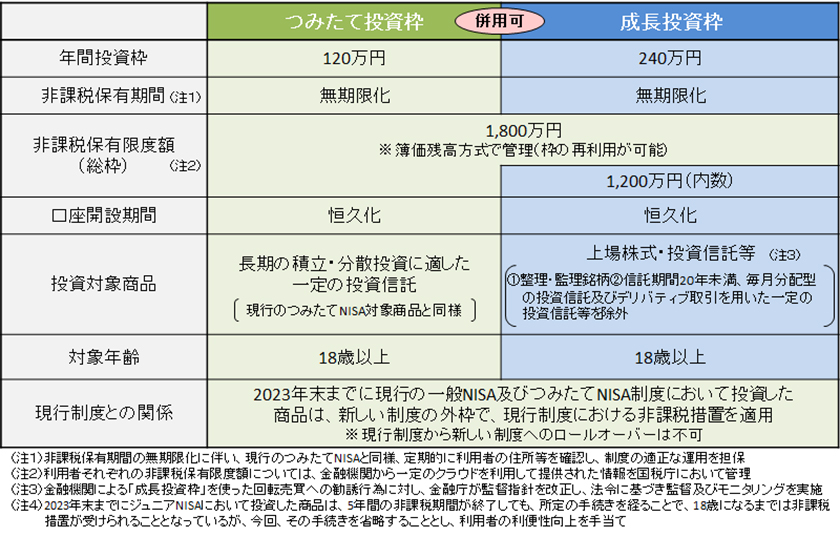

家計における貯蓄から投資へのシフトを促進しつつ、中間層を中心に安定的な資産形成の実現を目指します。長期的には、資産運用収入の倍増も見据えて取組みます。 具体的には、口座開設期間の恒久化、非課税の年間投資枠の引き上げ(一般NISA120万・つみたてNISA40万→成長投資枠240万・つみたて投資枠120万の計360万)、非課税保有期間の無期限化などNISAの抜本的拡充・恒久化を行います。

新NISAの投資上限枠が最高1,800万円と設定された点も、安倍政権末期、2019年(令和元年)6月3日付で発表された金融審議会 市場ワーキング・グループの報告書「高齢社会における資産形成・管理」の中で「 夫 65 歳以上、妻 60 歳以上の夫婦のみの無職の世帯では毎月の不足額の平均は約5万円であり、まだ 20~30 年の人生があるとすれば、不足額の総額は単純計算で 1,300 万円~2,000 万円になる。」との記載が、いわゆる老後2,000万円問題として大論争を巻き起こした影響は否定できないでしょう。

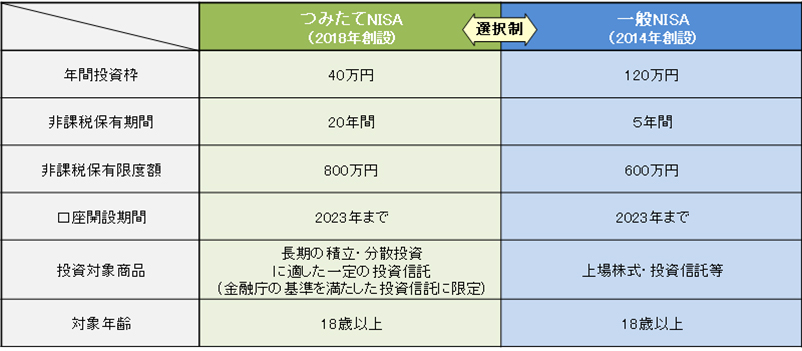

【現行NISA 金融庁HPより】

【新NISA概要 金融庁HPより】

新しいNISAのポイントは下記のような点です。

さて、脱税は重篤な犯罪ですが、節税、しかも政府が強く推進する節税ですので、国民としては広く使うべき制度でしょう。 また、今後は投資信託や株式の手数料低減競争が激化すると予想され、口座を維持する金融機関の選択によっては、投資のコストを大きく減らすことが可能です。 長期投資になればなるほど、この二つの優位点は大きく、その投資成果に影響を与えます。 したがって、若い世代が可能な限り早く利用を開始すべき制度とも言えます。 ある程度の年齢の方や高齢者には、保有する有価証券をNISA枠にはめ直すことにより配当や売却益を非課税とすることが考えられます。

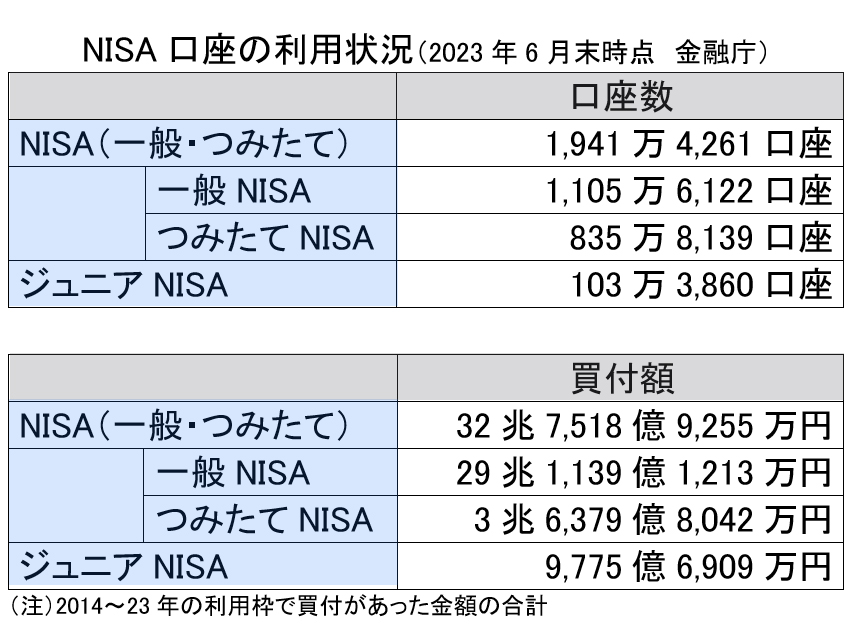

さて、制度としての優位点を述べてきましたが、現在のNISA制度の利用状況を見ながら、未知数な課題を三つ挙げてみましょう。

一方、日本銀行の資金循環統計報告によりますと2023年3月末の個人金融資産残高は、2,043兆円とされておりますので、単純比較では1.6%程度の利用率です。

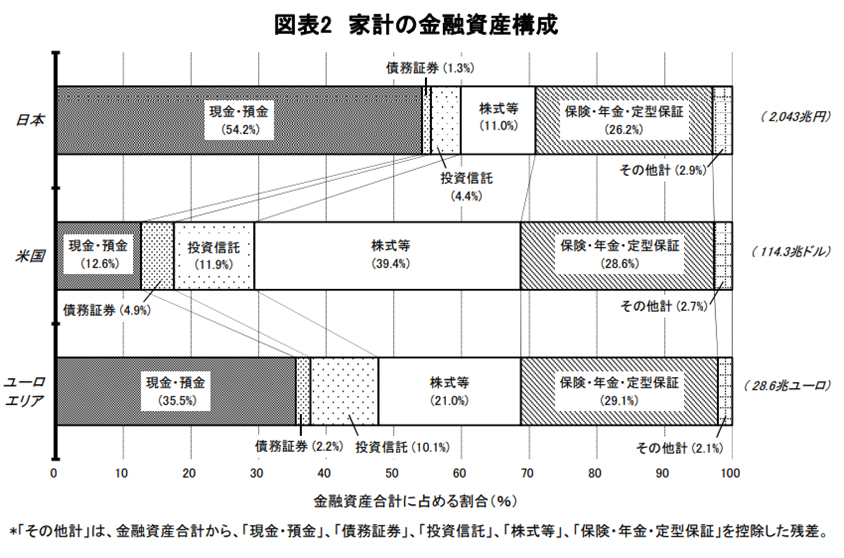

また、日本銀行調査統計局の2023年8月25日付「資金循環の日米欧比較」という報告の中で、家計における金融資産構成の日米欧比較が上げられております。

よく言及される表ですが、日本では家計の金融資産における現金・預金の比率が50%以上で、欧米に比べて極端に高いということがよく理解できます、 先の統計と合わせますと、日本の家計には約1,000兆円を超える現金・預金が眠っていることとなります。 これを資本市場に流し込み、長期産業資金に活用しつつ、国民の資産所得を上げるというのが政策でしょう。 しかしながら、現金・預金指向は近年の傾向でもなく、かなり長期的な日本国民の選択ではないでしょうか? 「銀行よさようなら、証券よこんにちは」との流行語が生まれた1960年代、バブル景気の中でNTTに熱狂した市場、長期に渡る低金利時代、その時々において現金・預金から有価証券への資金移動が起こってもおかしくない場面でも、国民は現金・預金での保有を選択してきました。 仏作って魂いれずではありませんが、思惑通りの資金移動が起きるのか未知数です。

もうひとつは、今後、起こるかもしれない相場の大きな変動にNISA利用者が耐えられるのかという点です。 長期投資にあたっては相場の変動にもかかわらず、投資を維持する信念が必要です。 ドルコスト平均法など、長期積み立て投資の実践論は広く知られるところですが、直近の株式市場は大きな調整を経験しておりません。 大きな価格変動に向き合う覚悟や信念が無ければ、せっかくのNISAを利用した長期投資も達成することは出来ません。

最後は、近年の金融技術の進歩から、一般の投資家も幅広い投資商品を甘受する時代が到来しております。 NISAの利用者の多くが海外への投資に熱心で国内への循環が少ないとすれば国益という意味では一種の資本流失によりマイナスですが、個人の資産形成という意味では大きな成功を納めるものかもしれません。

[2023.11 ]

[執筆者プロフィール]

一燈。1980年大手証券会社入社。企業派遣留学として米国でMBA取得。その後、シンガポール・香港駐在を通じアジアビジネスに、 また本社経営企画部門で経営戦略の立案等に関わる。

平素より格別のご愛顧を賜り、厚くお礼申し上げます。

このホームページにて、皆様のお役に立てるような情報も積極的に発信してまいります。今後ともよろしくお願い申し上げます。

私達が、なにげなく使用している「国際金融センター」という語、実は落語の三題噺のようなモノでしょうか?

金融+センタ-+国際金融=「国際金融センター」

1と2合わせて、大手町、兜町、北浜といった地域を思い浮かべていただければ充分ですし、実際にこれらの地域は金融センターです。 問題は3で、国際的な金融取引とは何か?具体的に列挙してみましょう。

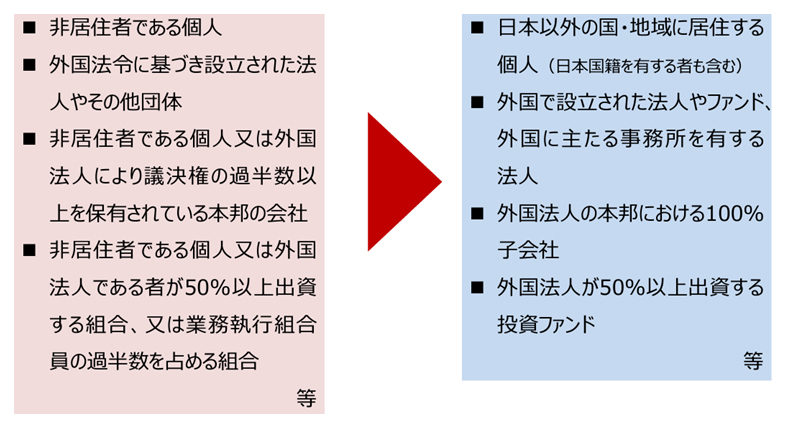

要するに、国際的な金融取引とはグローバルな金融機関とグローバルな投資家が集合して行うボーダレスな金融活動のことです。 グローバルな金融機関については銀行、証券会社、信託銀行等々と想像がつくと思われますが、グローバルな投資家とは、なかなか日常生活の中では見え難いですが、まず外為法上の「国内直接投資をする外国投資家」の定義を使って区分してみましょう。

非居住者である個人

法律用語でなかなかに分かりにくいので、具体的に翻訳してみると下記のようになります。

(財務省作成資料)

このようなグローバルな投資家と、資金を必要としている国家、公共機関、企業、等々の間を金融機関が取り持つ仕事が「国際金融」と言えます。 さて、こういった金融取引を実行するには金融機関以外にも、下記のような組織が必要です。

それでは、このような組織や金融機関が、ある特定の地域で維持される条件とは何でしょうか?

ここまでが「国際金融センター」成立の必要条件でしょう さらに議論を進めるために、傍らの書籍やネットで「国際金融センター」を調べてみると、ニューヨーク(Wall Street)、ロンドン(City)、フランクフルト、チューリッヒ、香港、シンガポールといった都市が列挙されますが、その形成過程や優位性は各々、異なります。

アメリカ合衆国の経済力、政治的な安定性、圧倒的な軍事力を背景とした基軸通貨のドルの威力、ニューヨーク証券取引所やNASDAQなど世界有数の金融市場が、世界中の金融機関や法律・会計事務所を呼び寄せます。

1980年代末に、私はシンガポールで日本株営業に携わっておりましたが、顧客である多くの華僑は決済資金をニューヨークの金融機関から米ドルで振り込んで来て、資産としての米ドルへの信頼を痛感したものです。 ただ、これも私の個人的意見ですが、ニューヨークは国際金融センターである前に、巨大なローカルマーケットかもしれません。

第二次大戦後、冷戦の発生や、米国の国際収支の悪化等々の理由から米国に置かれていた資産が流出する動きとともにユーロ市場が発展しました。 元来、英国は活発な植民地経営に関わっていたことから、国際金融のノウハウがあったことも追い風になったと考えられます。 ロンドンの金融センターとしての特徴は、自国通貨ポンド以外の通貨と、他国資本を中心とした国際金融業務を展開していることで、多国籍な市場参加者を指して「ウインブルドン方式」とも呼ばれます。

旧英国植民地として英国が自由放任主義(レッセフェールlaissez-faire)をその統治方針としたため、自由で規制が少ない金融拠点として各国のアジアビジネスを支え、発展してきました。

また、ロンドン・ニューヨークの間にあるビジネス時間、英国法に依る法体系、英語を標準言語とする社会は、香港の大きな優位点であり、中国の改革開放政策以降は中国ビジネスのゲートウェイとして、さらに重要拠点となりました。

シンガポールのケースは、東京でよく議論される「国際金融センター」が同地をモデルとするようでもあり、私自身も3年ほど駐在していたこともあり、少々、詳しく述べてみたいと思います。

特に近年は資産運用(Wealth Management)に力を入れており、政府直轄の教育機関やプログラムを設置して人材育成を促進したり、税制面の優遇策から運用会社を誘致したりと、あらゆる方面からアジアの資産運用ビジネスの中心地としようと国を挙げて尽力しております。

10年ほど前に、このあたりのビジネスの状況を調べるため、シンガポールの旧知の法律事務所を訪問したところ、待合室は資産運用会社設立を図る多国籍な訪問客でごった返しておりました。後にも先にも、法律事務所の待合室が顧客で大混雑しているという体験は、この時だけでした。

さて、先に指摘いたしました国際金融センターが維持される条件をシンガポールに当てはめてみましょう。

さらに、シンガポールでは金融政策と資本市場の規制・監督を司る、シンガポール通貨金融庁(Monetary Authority of Singapore、略称MAS)という、大きな権限を持つ当局が見逃せません。

Monetary Authority of Singapore

このように非常に高度なプロフェッショナル集団ですが、検査の現場などでは、MASの職員は実に丁寧に聴き取り理解しようとする友好的な姿勢に満ちており、他国のような高圧的な姿勢は見受けられません。 また、ほとんどの金融機関がMAS本体の近隣にあるため、公式・非公式に金融機関と友好的なコミュニケーションを重ねながら政策にフィードバックする姿勢は、シンガポール発展の原動力とも思えます。

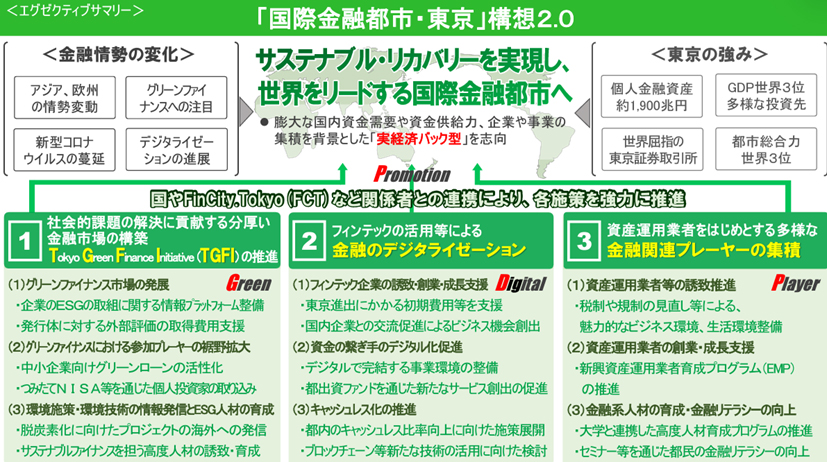

現在、金融庁が日本の金融センター推進を図る、東京都が国際金融都市を取り戻すと政策発表しております。

https://www.fsa.go.jp/internationalfinancialcenter/

https://www.startupandglobalfinancialcity.metro.tokyo.lg.jp/gfct

前者は資産運用会社の誘致と、岸田政権の目玉政策である資産所得倍増計画を後援する国策とも見えます。 後者、東京都の場合は、シンガポール版国際金融センター推進政策の移植に見えます。

[参考文献]

一般社団法人日本シンガポール協会 季刊誌「シンガポール」

[ 2023.11 ]

[執筆者プロフィール]

一燈。1980年大手証券会社入社。企業派遣留学として米国でMBA取得。その後、シンガポール・香港駐在を通じアジアビジネスに、 また本社経営企画部門で経営戦略の立案等に関わる。

2019年(令和元年)8月、金融庁の金融行政の方針「利用者を中心とした新時代の金融サービス~金融行政のこれまでの実践と今後の方針~(令和元事務年度)」が発表され、大手証券に関し厳しい見方が表明されました。(下線筆者)

【昨事務年度の実績】

顧客本位の趣旨に反する収益獲得優先の業務運営が行われている事例や、過去に発生した事案を踏まえた施策や教訓が営業現場において風化していた事例等、内部管理に緩みが生じている実態が明らかとなった。

このように、ここ数年、金融庁がいろいろな機会に「顧客本位の業務運営」を掲げて、金融業者の姿勢を正そう尽力しています。 実体的には、手数料自由化等による収益機会の低減、顧客の高齢化や固定化により一つのパイを争うような業界内競争といった理由から、手数料優先の投資勧誘、過大な目標やノルマの設定に走り、顧客本位の営業活動を見失っているという批判です。

証券外務員が所属する企業の方針に基づき、顧客の資産の回転売買を招いたり、新興国に投資する高い手数料率の投資信託を販売したりする状況は、監督官庁にとって、特に近年のNISA等で国民の資産所得を形成しようとする政府方針の下では看過できないものでしょう。

証券外務員の側からみても、バブル期のような大量推奨販売こそなくなったものの、株式販売では様々な制約もあるでしょう。 投資信託販売では、多くの証券会社がグループ内に投資信託を運用する会社を持つことから、系列の投資信託しか顧客に提供できないという構造的な制約があります。 したがって、証券外務員は顧客の資産形成のニーズや投資目的に合致する商品を完全には提供できないというジレンマを抱えていることになります。 無論、業界でも手数料による人事評価ではなく、顧客資産残高による評価に転嫁するなど改善に努めて来ましたが、道半ばなのは金融庁の評価が物語っております。

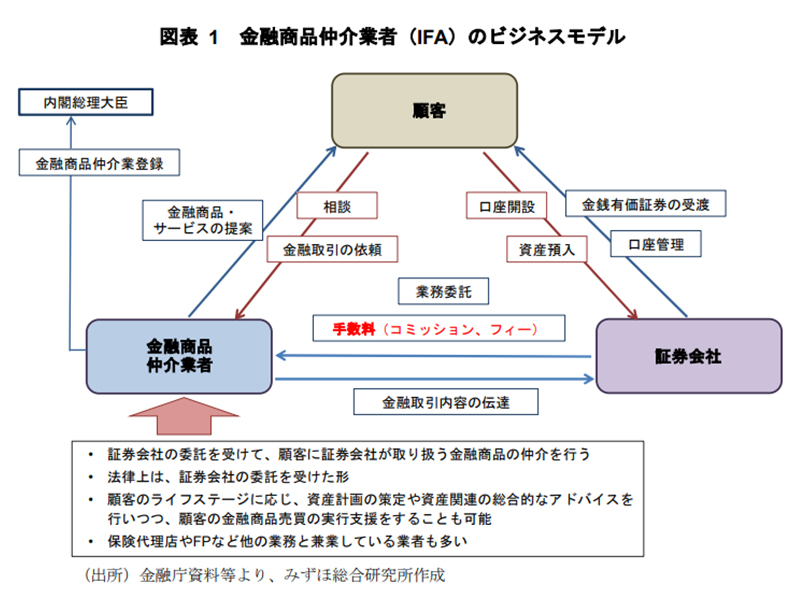

2004年(平成16年)4月、「証券市場の改革促進プログラム」の一環として、”業務を証券取引の仲介に限定した証券仲介業”が新たな証券業種とし内閣総理大臣の登録を受け、証券会社と委託契約を結んだ事業会社や個人が、株式や債券などの売買を取り次ぐことを認め、個人投資家のすそ野を広げることが主なねらいでした。

ここに、証券会社の社員としての“しがらみ“から解き放たれたIFA:「Independent Financial Advisor」、特定の証券会社などに所属していない「独立系フィナンシャルアドバイザー」という職業が誕生したのです。 さらに2007年(平成19年)9月の金融商品取引法施行にともない、証券仲介業から金融商品仲介業という業種名に改められます。

金融商品仲介業とは、金融商品取引業者または登録金融機関の委託を受けて、有価証券の売買の仲介や募集もしくは売出しの取り扱い、または私募の取り扱いなどを行う業務のことを指します。

金融商品仲介業を行うには管轄の財務局長に届け出て、内閣総理大臣の登録を受ける必要があり、金融商品仲介業者の担当者は証券外務員資格を持ち、日本証券業協会において外務員登録を受ける必要があります。

独立系フィナンシャルアドバイザー(IFA)に関する調査研究

2019年(令和元年)7月みずほ総合研究所株式会社 金融庁による委託調査

投資家にとってIFAと取引するメリットはどこにあるのでしょうか?

金融庁への金融商品仲介業者登録2023年(令和5年)9月30日現在の全業者数は679となっております。

このように、日本の金融商品仲介業者はまだまだ数が少ないため、高齢者を狙ったような怪しげな業者も見受けられ、投資家にとって信頼できる金融商品仲介業者か否かの見極めが重要なポイントとなるでしょう。 IFAとして活動する場合、手数料収入と信託報酬のみで充分な収入を得ているIFAは多くないといわれており、保険の募集やファイナンシャルプランニング相談などと併用して活動するか、まったく別の本業がありサイドビジネスとして活動しているIFAも少なからず存在するようです。

純粋に手数料収入に頼るIFAの業務運営は、従来型の証券会社のように、いずれ不要な回転売買提案を生む要因ともなりかねません。 そのような提案手法は短期的には収入が増えるかもしれませんが、長期的には行き詰まりが確実で、顧客の信頼を失い、淘汰されていくでしょう。 一部の業者団体では報酬の目的を「手数料」ではなく「信託報酬」へ移行する議論もされているようです。 これなどは既存の大手証券が提唱する資産管理型営業とあまり変わりがないようにも見られます。 また、近年ではインターネット経由の取引が、証券マンとの煩わしい会話が不要で、コストが低く抑えられ、携帯からも発注できることから、若年層を中心に急速に広まってきました。 その反面、的確な助言や運用に関する疑問を気軽に相談できる相手がいないという悩みもあるようです。

投資を行うのは自分の判断が基本ですが、それでも金融知識の豊富なIFAが身近にいると安心して行動することができるのも事実でしょう。 早いうちから人生設計に沿った長期投資を開始するためにも、適切な助言をIFAという存在に求めるのは合理的な行動のはずです。 リーマンショックのような大きな相場変動が起きた場合でも、安定した資産形成が継続できるような助言も重要でしょう。

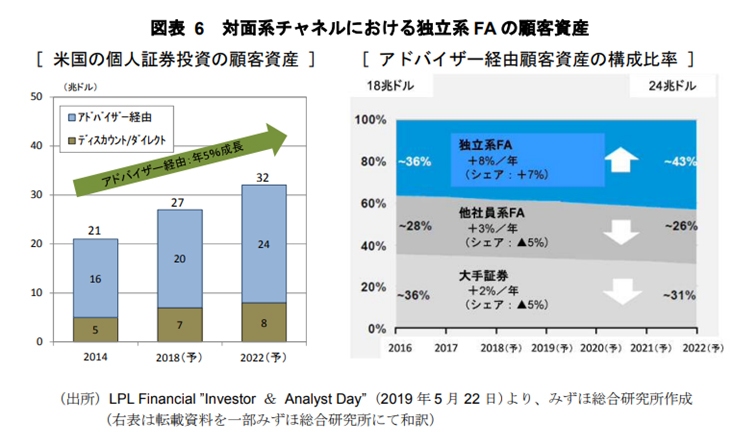

米国でも1987年のブラック・マンデーを契機に、回転売買、高額・系列商品販売といった従来の金融取引業者のやり方が批判されるようになり、1990年代の株式ブームの中で、投資信託の直販、ネット証券、確定拠出年金をはじめとした、今日に一般化したビジネスモデルが確立し、IFAとしての仕事が深まる環境が整って行きました。 さらに、2001年のITバブル崩壊で大きな痛手を被った個人投資家は、豊富な金融知識を持つ専門家もよる助言の必要性を痛感します。 また、このような相場変動に際し、大手の業者が富裕層ビジネスに舵を切ったことから、個人投資家にとってIFAの存在がますます大きくなりました。

参考文献:証券会社がなくなる日―IFAが「株式投資」を変える/浪川 攻(講談社現代新書)

[ 2023.11 ]

[執筆者プロフィール]

一燈。1980年大手証券会社入社。企業派遣留学として米国でMBA取得。その後、シンガポール・香港駐在を通じアジアビジネスに、 また本社経営企画部門で経営戦略の立案等に関わる。

00:03:04 広田証券株式会社様 新ロゴマークCM

00:26:18 1) 広田証券株式会社 神戸支店長 森田 優 様

00:32:01 ○ WITH-Xを日々どのように利用されていますか?

01:08:05 ○ 便利だなと感じている機能はありますか?

01:45:23 ○ 特に活用しているシーンがあったら教えてください

02:48:02 ○ 導入を検討されてる方へのアドバイスをお願いします

03:18:21 2) 広田証券株式会社 業務部次長 仲摩 慶典 様

03:22:27 ○ 新しいNISA制度へ向けシステム面でのお取組みの状況はいかがですか?

03:43:25 ○ ODK担当者の対応はいかがですか?

04:05:16 ○ ODKの良いところ教えてください

06:40:13 3) ODKソリューションズ 証券・金融ソリューション部

証券・金融システム課 マネージャー 麻生幸宏